中国银行保险报丨低赔付VS高亏损 大数据如何重塑健康险价值链

2020年围绕健康险的话题始终不绝于耳,以“百万医疗险”为代表的短期健康险表现尤为抢眼。据统计,2020年短期健康险保费规模已达2800亿元,其中来自财险公司的保费1114亿元,同比增长32.6%。为了促使持续高增长的短期健康险合规且高质量发展,今年1月,中国银保监会办公厅发布了《关于规范短期健康保险业务有关问题的通知》,要求保险公司每半年披露一次短期健康保险业务整体赔付率指标。一直“犹抱琵琶”的短险赔付率首次直面大众。

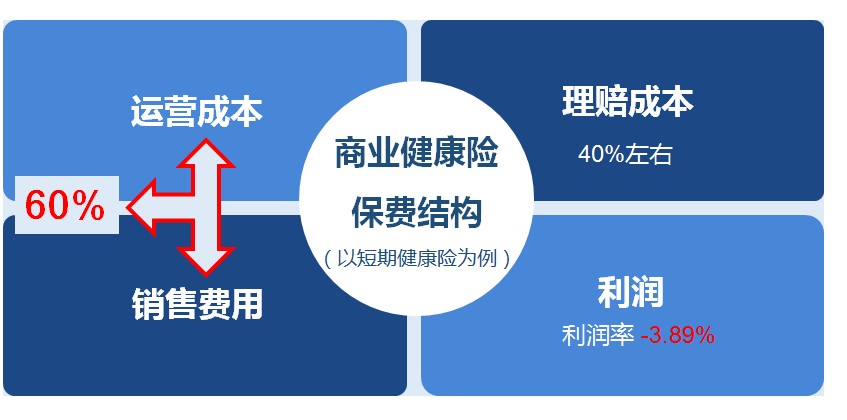

据媒体统计,截至2月底,99家险企2020年短期健康险平均综合赔付率为38%,但不同险企之间的差异较大,高的险企甚至突破150%,低的险企赔付率则是负数。这其中只能做短期健康险的财险公司数据,则更具代表性——2020年财险公司短期健康险平均综合赔付率为41.5%,与国际成熟市场健康险70%-80%的合理赔付率还是有很大差距;与之相对应的是,2020年,财险短期健康险业务承保亏损38.45亿元,承保利润率-3.89%。

保费去哪儿了?

从财险经营短期健康险的平均综合赔付率可以得出,每投入1元保费,仅有0.415元作为“理赔成本”所用,但财险公司依然亏损。那么剩下的保费到底去哪儿了?

下图或许可以解释清楚。

(商业健康险保费结构)

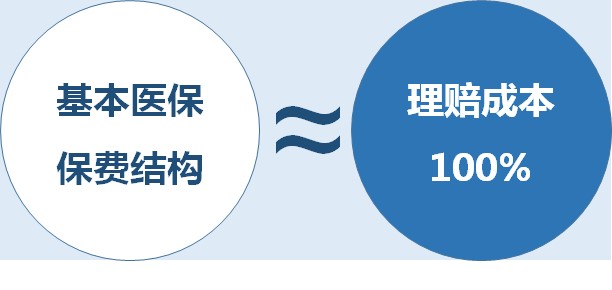

(基本医保保费结构)

长期的惯性运作让健康险业内外人士普遍认为,“运营成本+销售费用”占比高的成本结构是理所当然的, 但对比基本医保(社保)的保费结构以后,就会很明确地看到,现阶段的商业健康险行业整体运营效率低下,明显头重脚轻,若想达到“赔付率高,消费者满意。保险公司又有钱赚”的理想状态,甚至是实现社保商办,需要一次彻底的行业重构。

谁是“搅局者”?

国内的智能手机行业、电动汽车行业等,在鲶鱼效应的作用下均迎来了行业高增长。商业健康险也急需这样的“鲶鱼”,重塑行业结构。近几年从互联网角度切入健康险,让我们看到了销售渠道简化、降本的可能性。但在经营中利用人工智能大数据技术,不断建立、积累、发展健康险风控的核心能力,才是真正能够让行业变革的“搅局者”。怎么做到,可分为以下几点:

1.提升运营效率

对于健康险企业来说,运营成本一般是比较固定的,但现有的运营效率已大大落后——人工成本占比过高,智能化使用率太低。

2.降低营销成本

现阶段健康险渠道费用大约占保费20%-30%,各健康险企业都把很大一笔费用放在了“引流”上面。但近20年的保险大调查数据显示,在中国,健康险的需求量始终排在各类保险之首,健康险需求从来不是问题,销售/营销费用应当被用到更重要的理赔上去。

3.管好理赔成本

做好前面两点,最重要的就是管好保费的“钱袋子”。无论是基本医疗保险,还是商业健康险,风控是行业迎来“指数级增长”的核心能力。利用人工智能大数据,在“全量承保”的模式下,让每一个有意愿的消费者都可以投保,让每一块钱的理赔成本都用在切实需要的地方。

商业健康险在中国若想迎来指数级增长,切不能“等、靠、要”。从大市场环境来说,我们既不能指望社保达到一个相对理想的稳定状态之后,再去大力发展商业健康险业务;也不能依靠社保或监管部门辟出一块“保护区”来为商业健康险的发展创造优越的生存环境。从险企内部来说,在智能化与自动化推进的过程中,必定会遇到包括人力端在内的多种阻力,这是任何企业在革新迭代的过程中都会遇到的情况,更需要险企的决策层力排众议,积极发挥自身主观能动性,持续向正确的方向前进——利用人工智能大数据的技术与创新能力,在经营中不断建立、积累、发展健康险风控的核心能力,才是“内圣外王”之道,才能真正实现“赔付率高,消费者满意,保险公司又有钱赚”的健康险理想状态。